背景

我们对多家总部位于硅谷的公司在 2014 年第 4 季度完成的 150 笔风险融资交易的条款进行了分析。

泛伟律师事务所调查结果概览

2014 年第 4 季度的估值结果仍然强劲。

- 溢价融资超过折价融资,其中溢价融资占 79%,折价融资占 6%,平价融资占 15%。这与 2014 年第 3 季度相比有所增长,第 3 季度溢价融资占 76%,折价融资占 12%,平价融资占 12%。

- 泛伟律师事务所的 Venture Capital Barometer™ 显示,2014 年第 4 季度的平均价格上涨 115%,比 2014 年第 3 季度的 79% 有所增长,是我们自 2005 年开始计算此统计数据以来的最大值。

- 2014 年第 4 季度的融资价格增幅中位数为 61%,与 2014 年第 3 季度的 43% 相比有所增长。

- 软件行业融资交易数量占所有融资的 50%,再次位列第一,其价格增幅中位数也最高,互联网/数字媒体行业的交易数量占比第二,其平均价格增幅和溢价融资比例位列第一。硬件行业也有非常不错的表现,生命科学行业同样表现良好。

- 我们注意到,各轮融资的估值都表现强劲,且较少使用对投资者有利的条款(如高级清算优先权)。

其他行业数据概览

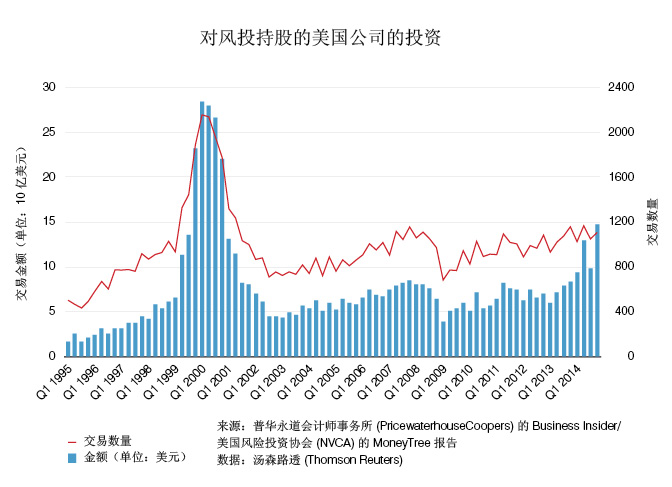

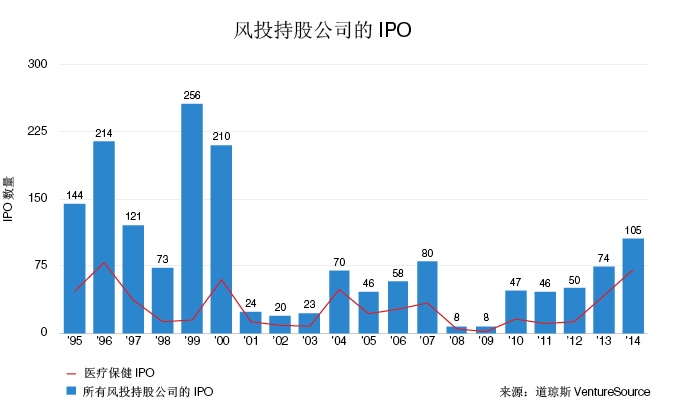

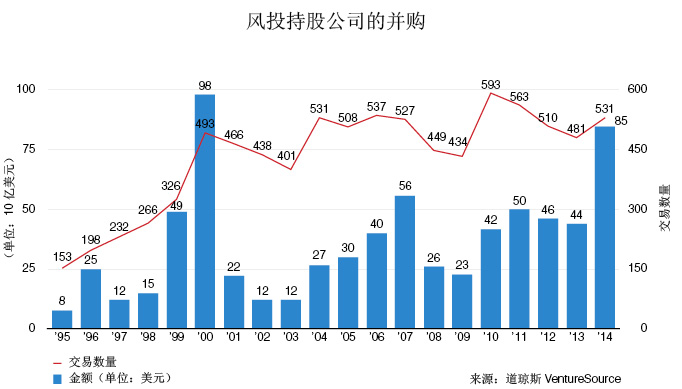

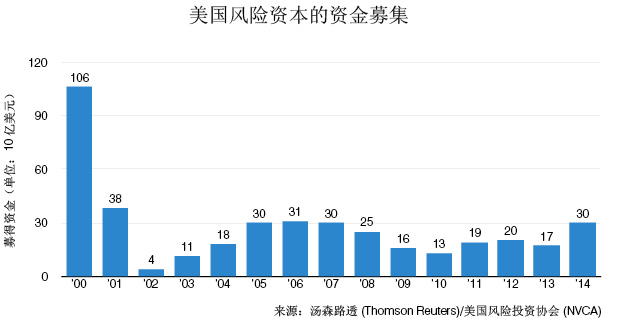

总体而言,美国风险投资生态系统在 2014 年第 4 季度和 2014 年全年的表现都非常强劲。风险投资额(以美元为单位)、风投持股公司的 IPO 数量以及收购风投持股公司的交易金额均达到 2000 年以来的年度最高水平。尽管如此,仍有一些方面值得注意。

- 2014 年第 4 季度和 2014 年全年的风险投资额(以美元为单位)达到 2000 年以来的最高水平。但交易数量基本持平,这表明增加的投资投向了融资规模更大的交易,而不是更多公司。其中很多规模较大的融资都处于后期融资,在以往的经济周期中,由于公司上市时间较早,这些融资可能会是公开募集而非私募。

- 2014 年第 4 季度,风投持股公司的 IPO 数量略有增长,而从 2014 年全年来看,这一数量则增幅显著,是 2000 年以来的最高水平。不过同期大部分 IPO 项目均为生命科学公司;且 2015 年 1 月,8 个风投持股公司的 IPO 项目中,有 7 个来自于生命科学行业。

- 风险融资估值继续提高,但公开市场的表现则要更扎实一些。

- 并购交易金额在 2014 年第 4 季度和全年均十分可观,2014 年的并购交易额达到 2000 年以来的最高水平。但 2014 年第 4 季度的并购交易数量则有所下降,全年交易数量也仅有小幅增长。

- 2014 年第 4 季度风险投资基金的募资金额出现下滑,但全年募资金额有大幅增长,达到 2007 年以来的最高水平。2014 年第 4 季度和全年,募资基金的数量明显增加,达到 2001 年以来的最高值。3% 的基金募集了超过全部募资额三分之一的资金。

- 2014 年,企业风险资本投资占全美风险投资的比例达到了 2001 年以来的最高水平。不过,该比例在2014 年各季度呈逐渐下降趋势。

- 众筹领域仍在不断发展和创新,而且它对风险投资生态系统的影响以及干扰潜力似乎也在增加。

- 结论:一些开创新行业的公司以极高的估值获得了巨额风险投资,但此类情形是有限的。与互联网时代相比,获得融资或上市的公司少了许多,风险投资基金募集到的资金更少,并且公开市场的眼光也更为敏锐。

- 风险资本投资

美国公司获得的风险资本投资额(以美元为单位)在 2014 年第 4 季度和全年均大幅增长。不过,在交易规模扩大的同时,同期风险投资交易数量则与过去持平。三大风投数据提供商公布的结果总结如下:

2014 年第 4 季度对风投持股的美国公司的投资2014 年第 4 季度

(单位:

10 亿美元)2014 年第 3 季度1

(单位:

10 亿美元)差异

%2014 年第

4 季度交

易数量2014 年第 3 季度1

交易数量差异

%VentureSource 2 $13.8 $11.0 25% 814 899 -9.5% MoneyTree 3 $14.8 $9.9 49% 1,109 1,023 8.4% CBI 4 $13.5 $9.8 38% 884 878 0% Average $14.0 $10.2 37% 936 933 0%

1根据 2014 年 10 月份的报告

2道琼斯 VentureSource(简称“VentureSource”)

3基于汤森路透 (Thomson Reuters) 数据的 PWC/NVCA MoneyTree™ 报告(简称“MoneyTree”)

4CB Insights(简称“CBI”)

2014 年全年对风投持股的美国公司的投资2014 年

(单位:10 亿美元))2013 年

(单位:10 亿美元)差异

%2014 年

交易数量2013 年

交易数量差异

%VentureSource $52 $35 47% 3,682 3,837 -4% MoneyTree $48 $30 61% 4,356 4,193 4% CBI $47 $29 62% 3,617 3,354 8% Average $49 $31 58% 3,885 3,795 2%

如下表所示,2014 年第 4 季度的投资水平达到 1999-2000 年“互联网泡沫”时代以来的最高值。但请注意,该表中的金额并未经过通货膨胀调整;还要注意,目前的趋势是很多公司在更长时间内保持私营状态,这可能会导致后期风险融资交易数量比过去更多,因为过去公司会以较快的速度上市并从公开市场获得后期融资。

根据 MoneyTree 的报告,软件公司获得了 2014 年风险投资总额的 41%,是自至少 1995 年以来的最高比例;互联网公司获得了 25%的投资,生命科学公司获得了 18% 的投资。2014 年共有 40 多笔募集资金超过 1 亿美元的交易。

- IPO 活动

根据 VentureSource 的报告,2014 年第 4 季度共有 21 笔风投持股公司的美国 IPO,共募集资金 30 亿美元,与 2014 年第 3 季度的 22 笔 IPO 基本持平,但募集资金与 2014 年第 3 季度的 13 亿美元相比呈现大幅增长。2014 年全年共有 105 笔风投持股公司的 IPO,共募集资金 92 亿美元,与 2013 年的 74 笔 IPO 募集 82 亿美元相比,分别增长了 42% 和 12%。

与此相似,根据汤森路透 (Thomson Reuters) 和美国风险投资协会 (NVCA)(简称“汤森/NVCA”)的报告,2014 年第 4 季度与第 3 季度相比,IPO 数量增长 18%,募集资金金额增长 68%;2014 年与 2013 年相比,IPO 数量增长 42%,募集资金金额增长 39%。

科技 IPO 喜忧参半,生命科学表现强劲

2014 年,生物科技公司连续第二年占据了 IPO交易的半数以上,共有 59 笔交易,是该领域自至少 1994 年以来 IPO 数量最多的一年。总体而言,生命科学公司的 IPO 数量在 2014 年风投持股公司的 IPO 中占到 70%,占 2014 年第 4 季度 IPO 的 60%(16 笔)。与 16 家生命科学公司募集了 17 亿美元相比,科技公司在 2014 年第 4 季度的 10 笔 IPO 中共募集了 24 亿美元。

一般来说,公开市场上的 IPO 定价不会按照风险资本估值进行,也不会为上市科技公司提供溢价估值。例如,根据雅虎财经 (Yahoo Finance)的报告,最近 New Relic、Hortonworks 和 Box 的 IPO 定价均低于其上一轮风险投资的价格,而且多家大型科技公司(如谷歌 (Google)、苹果 (Apple)、微软 (Microsoft) 和 IBM)都以低于标准普尔 500 指数平均水平的远期市盈率进行交易。汤森路透后风险投资指数(Thomson Reuters Post-Venture Capital Index)(用于衡量过去十年内上市的美国风投持股公司的股价变化)在 2014 年下跌 15%,相比同期上升 13% 的纳斯达克指数而言较为逊色。

- 动

根据 Ven tureSource的报告,2014 年第 4 季度共有 102 笔风投持股公司的收购交易,交易总额达 323 亿美元,与 2014 年第 3 季度(根据 2014 年 10 月份的报告1)相比,交易金额增长了 60%,但交易数量下降了 23%。如果不将 2014 年第 4 季度完成的 WhatsApp 收购(价值 190 亿美元)计算在内,则 2014 年第 4 季度的并购金额与同年第 3 季度相比下降 34%。

2014 年全年共有 531 笔收购交易,交易金额 850 亿美元,与 2013 年的 449 笔收购交易和 410 亿美元相比,分别增长 18% 和 107%(如果不将 WhatsApp 计算在内,交易金额增幅则为 61%)。收购交易金额达到了 2000 年以来的最高值。

与此相似,汤森路透美国风险投资协会 报告,2014 年第 4 季度有 95 笔收购交易,比 2014 年第 3 季度下降20%;2014 年全年有 445 笔收购交易,比与 2013 年增长 16%。

- 风险资本的资金募集

根据汤森路透/美国风险投资协会的报告,75 个基金在 2014 年第 4 季度共募集资金 56 亿美元,相比 2014 年第 3 季度 60 个基金募集 61 亿美元的情况(根据 2014 年 10 月份的报告1),募资金额减少 8%,基金数量增加 25%。2014 年全年 254 个基金共募集资金 300 亿美元,相比 2013 年207 个基金募集 177 亿美元的情况,募资金额增加 69%,基金数量增加 23%。但 2014 年各季度的募资金额呈逐渐下降趋势(第 1 季度 - 100 亿美元,第 2 季度 - 80 亿美元,第 3 季度 - 62 亿美元,第 4 季度 - 56 亿美元)。

与此相似,VentureSource 报告称,332 个基金在 2014 年共募集资金 330 亿美元,与 2013 年相比,募资金额增加 62%,基金数量增加 27%。

332 个基金在2014 年共募集资金 330 亿美元,与 2013 年相比,募资金额增加62%,基金数量增加27%。

资金募集呈现杠铃模式,根据 CBI 的报告,2014 年完成募资的基金中有 100 个基金的募资额少于 5 千万美元,比 2013 年增加了 180%;根据 Vent ureWire的报告,八个募资额达到或超过 1 亿美元的基金共募集到了募资总额的三分之一以上。

请注意,所报告的美国风险投资基金募集的金额并不包括其他类型的投资实体(如企业风险投资、共同基金和对冲基金、主权财富基金、美国以外的风险投资公司和种子基金)募集的金额,这些投资实体也不同程度地投资于风投持股的公司。

- 全球风险投资

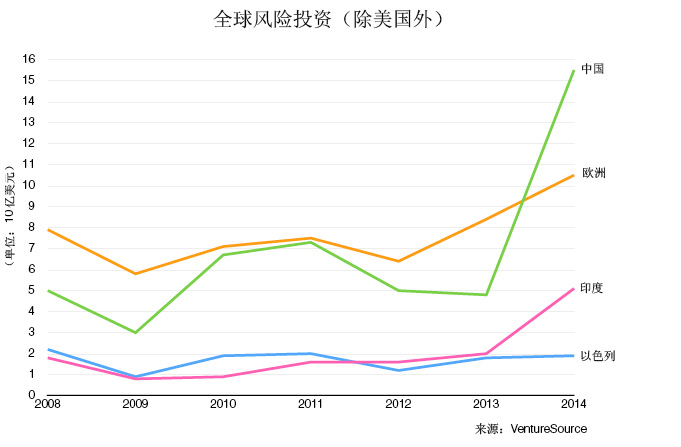

全球风险投资持续增长,虽然美国获得的投资额近年来比例略有下降,目前美国获得的投资额仍为最高,2014年美国获得的投资额约为全球风险投资总额的 64%。中国在 2014 年超越欧洲位列第二,印度次之。中国商务部发布的《外商投资法》草案将对中国风险投资产生何种影响值得关注。

- 企业风险投资

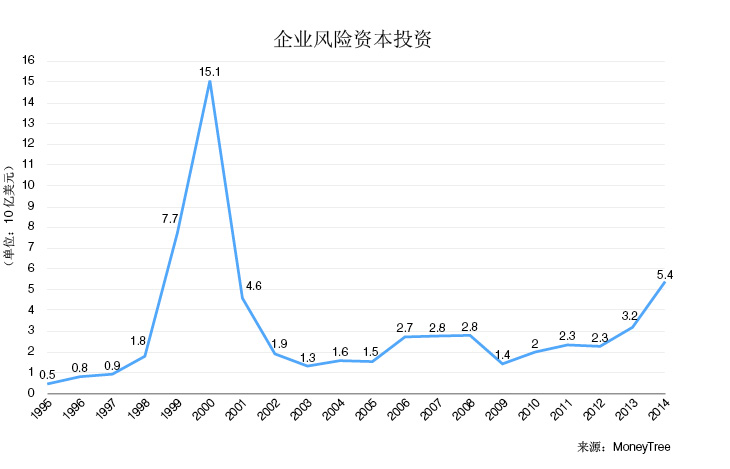

根据 MoneyTree 的报告,企业风险资本(简称“CVC”)在 2014 年的投资(54 亿美元)比 2000 年以来的任何一年都多(2000 年的投资金额高达 150 亿美元),而且其在风险投资总额中的比例 (11%) 也比 2001 年 (11.2%) 以来的任何一年都高。不过, CVC 投资比例在 2014 年各季度呈逐渐下降趋势,第 4 季度的比例为 9.8%。

CVC在生命科学行业的投资达到自至少 1995 年以来的最高比例 (13%) 和最高投资额(11 亿美元)。

根据《经济学人》(Economist) 基于“全球企业风险投资”(Global Corporate Venturing) 的数据得出的报告,在过去五年中,全球企业风险投资主体的数量增加了一倍,达到 1,100 个,道琼斯工业平均指数的30 家公司中有 25 家公司都有风

- 险投资基金。

- 加速器

随着加速器行业的发展,获得有关该行业的完善信息,用于从总体上评估该行业(尤其是特定加速器)是否成功,是一项艰巨但又重要的任务。

在宏观层面, Seed-DB报告称,他们跟踪了全球 225 家加速器,这些加速器曾帮助 4,264 家公司募集总共 72 亿美元,并通过 243 次退出获得 33 亿美元的回报。当然,其中很多加速器和公司都比较年轻,因此没有太多机会募集巨额资金,退出机会则更少。这些结果随时间推移而产生的变化值得关注。

Techstars 是最大、最为透明的加速器之一,以下是关于 Techstars 的更为详细的信息。《华尔街日 报》(Wall Street Journal)根据《风投快报》(Venture Capital Dispatch) 的分析指出,在 2007-2010 年间(这会为公司提供一段合理的时间来发展成熟)参与 Techstar 项目的公司中, 37% 的公司仍然活跃,33% 的公司已经倒闭,另外 30% 的公司被收购。

种子加速器排名项目 (Seed Accelerator Ranking Project) 用于评估各个加速器是否成功,并对它们进行排名。

随着加速器不断发展和分化,对加速器进行比较的任务可能会变得更加困难。例如,根据 《财富》 (Fortune)的报告,Techstars 正在开展一项更侧重于后期公司的新项目;而它的另一个项目则包括更多的企业介入,允许创业公司融入诸如迪斯尼 (Disney)、高通 (Qualcomm)、梅约医学中心 (Mayo Clinic)、巴克莱 (Barclays) 和斯普林特 (Sprint) 等公司中。

- 众筹

天使汇 (AngelL ist)报告指出,2014 年借助 110 家活跃的风险投资联合,243 家初创公司融资超过 1 亿美元。天使汇 (AngelList) 仍在不断创新,《财富》( Fortune)报告指出,它正在考虑一种 ETF(交易型开放式指数证券投资基金)类金融产品,该产品面向对种子投资感兴趣,但由于先前的投资机会规模和数量不足而至今未进行此类投资的机构投资者。

总体来说,天使汇 (AngelList) 和众筹为风险投资人带来了有趣的挑战,因为它们似乎正在发展成为潜在竞争对手,也逐渐成为交易来源之一。

众筹还在美国之外那些创业公司不太容易筹得资金的地区发展起来。世界银行 估计,到 2025 年,全球众筹市场的规模预计可达 930 亿美元,中国将占重要比例。

直到 2014 年结束,美国证券交易委员会也未通过相应规定允许股权众筹网站接受不合格投资者的投资。在这一领域很难实现保护投资者与保证投资效率之间的平衡,Crowdfund Insider 称,美国国会可

- 能会选择介入,为美国证券交易委员会提供进一步指导。

- 其他

随着大学橄榄球季落下帷幕,我们在此分享一下 Pitchbook的分析,该分析探讨了如何根据作为各个联盟本科院校校友的首席执行官完成的风险投资交易数量,对主要橄榄球联盟(以及常春藤联盟)进行比较。

简而言之,按照融资交易数量,太平洋十二校联盟 (Pac 12) 领先,常春藤联盟紧随其后,随后依次是大十联盟 (Big Ten)、大西洋海岸联盟 (ACC)、12大联盟 (Big 12) 和东南联盟 (SEC)。如果按照交易金额排列,则常春藤联盟与大十联盟 (Big Ten),以及东南联盟 (SEC) 与12大联盟 (Big 12) 将互换位置。太平洋十二校联盟 (Pac 12)、常春藤联盟、大十联盟 (Big Ten) 和大西洋海岸联盟 (ACC) 均将软件即服务领域 (SaaS) 作为其最大的行业重点;而12大联盟 (Big 12) 的最大行业是生命科学领域,东南联盟 (SEC) 的最大行业则是

- 移动领域。

- 风险资本情绪

旧金山大学教授 Mark Cannice 编制的 Silicon Valley Venture Capitalists Confidence Index(硅谷风险投资人信心指数,简称“Cannice报告”) 称,2014 年第 4 季度硅谷风险投资人信心水平为 3.93 分,较上个季度的 3.89 分略有上升,并且高于 11 年来的调查平均值(3.72 分)。风险投资人已经注意到强劲的退出

- 、投资和募集资金环境,以及广泛存在的创新和创业机会,但也表达了对估值和可能的宏观经济风险的担忧。

- 风险资本回报

据 Cambridge Associates 报道,其风险资本指数值在 2014 年第 3 季度上升了 2.4%(2014 年第 4 季度的数据尚未公布),超过了纳斯达克指数 1.9% 的涨幅。更笼统地说,风险资本指数值去年已超过纳斯达克指数,同时在 10 年或 10 年以上的时间跨度中看,风险资本指数值也领先于纳斯达克指数,但在 3 年和 5 年的时间跨度中,风险资本指数值

- 落后于纳斯达克指数。

- 纳斯达克指数

纳斯达克指数在 2014 年第 4 季度和全年的增幅分别为 5.6% 和 13.8%,截止到 2 月 4 日的 2015 年第 1 季度则持平。